私的年金とは?個人年金保険とiDeCoの特徴と選び方を詳しく解説【FP監修】

- お 金

老後の計画を立てるうえで、将来受け取れる年金額は老後の生活費に大きく関わるためとても重要です。

年金は大きく分けて公的年金と私的年金があり、私的年金の一種である個人年金保険や確定拠出年金を活用して、受け取る年金額を増やすことができます。

今回は個人年金保険や確定拠出年金の種類や特徴、商品選びのポイントを紹介していきます。

まずは年金の全体像から捉えよう!

まずは全体的な年金制度と、その中での個人年金保険の位置づけを見ていきましょう。

年金の全体像

年金にはさまざまな種類があり、まずは公的年金と私的年金の2種類に大別することができます。

ニュースなどで耳にする機会の多い「国民年金」は公的年金に含まれ、今回の記事で紹介する「個人年金保険」は私的年金に含まれます。

それぞれの年金制度について具体的に説明します。

公的年金

公的年金は日本国内に住所のある全ての人が加入を義務づけられているものです。

一般的に「年金」と言えばこちらを思い浮かべる人が多いのではないでしょうか。

公的年金は国民年金・厚生年金・共済年金の3つに分けられ、その人の働き方によって加入する年金制度が決まっています。

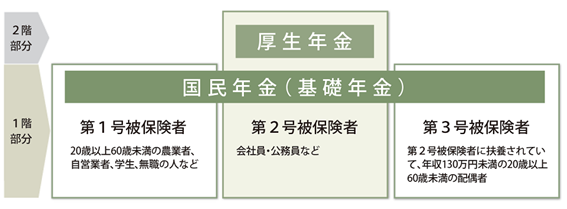

以下の図を参照しながら、各制度の詳細をご説明します。

日本年金機構より引用

1. 国民年金(基礎年金)

日本に住んでいる原則20歳以上60歳未満の全ての人に加入義務がある年金です。

国籍は関係なく、外国人であっても日本国内に住んでいれば加入対象になります。

60歳までに納めた保険料や期間によって、通常65歳から老齢基礎年金として毎月一定額を受け取ることができます。

また、基礎年金は障害や死亡によっても給付されます。

国民年金はさらに「第1号被保険者」「第2号被保険者」「第3号被保険者」と細分化され、制度によって保険料の納め方も異なります。

| 名称 | 対象者 | 保険の納付方法 |

| 第1号被保険者 | 第2号、第3号被保険者に該当しない20歳以上60歳未満の者。 (自営業者や農業等従事者、学生、フリーター、無職の人など) |

納付書による納付や口座振替など、自分で納める。 なお、納められないときは免除や納付猶予の仕組みがある。 |

| 第2号被保険者 | 厚生年金・共済年金に加入している65歳未満の者。 ただし老齢基礎年金の受給者を除く。 (民間会社員や公務員など) |

厚生年金保険料に含まれている。 |

| 第3号被保険者 | 第2号被保険者に扶養されている配偶者で20歳以上60歳未満の者。 ただし年収130万円以上(企業規模によっては年収106万円以上)の場合は被扶養者に該当しないため、第1号被保険者となる。 |

配偶者の加入する年金制度が一括負担する。 |

2. 厚生年金

厚生年金とは、国民年金(基礎年金)に上乗せで受け取ることができる年金です。

厚生年金保険の適用を受ける事業所で働く70歳未満の全ての人に加入義務があります。

上の表にまとめたとおり、厚生年金の加入者は国民年金の第2号被保険者とみなされます。

すなわち、厚生年金と国民年金を二重に支払う必要はありません。

3. 共済年金

共済年金も、厚生年金と同様に国民年金(基礎年金)へ上乗せされる年金です。

厚生年金が会社員のための制度であるのに対して、共済年金は公務員や私立学校教員向けの制度として設けられました。

2015年10月から厚生年金に一元化され、共済年金への新規加入はできなくなっています。

私的年金

私的年金とは、民間の保険会社など政府以外の組織が運営している年金制度のことです。

私的年金は公的年金全体に上乗せで給付され、老後の豊かな生活を保障してくれます。

加入は任意であり、様々な制度・商品の中から自身のニーズに合うものを選択できます。

個人年金保険や国民年金基金、確定拠出企業年金など私的年金の種類はさまざまですが、ここではまず「確定給付型」と「確定拠出型」の2つの形式に分けて見てみましょう。

1. 確定給付型

加入した期間などに基づいてあらかじめ将来の給付額が決められている年金制度です。

毎月一定額を着実に積み立てることで将来に向けて無理なく資金が貯められます。

例えば、国民年金の第1号被保険者(自営業者ら)が任意で加入できる国民年金基金はこのタイプに該当します。

ちなみに、「確定給付企業年金(DB)」とも呼ばれるように企業年金の一つと紹介される場合が多いのですが、個人年金保険にも「定額年金」という形で確定給付型の商品が存在します。

2. 確定拠出型

加入者が拠出した掛金とその運用収益との合計額をもとに給付額を決定する年金制度です。

給付額が決まっている確定給付型に対して、確定拠出型では加入時に拠出額(毎月の積立金)を決めます。

したがって、加入者の運用次第で積立金以上の給付額を得ることも、逆に給付額がマイナスになることもありえるのです。

このタイプには変額型の個人年金保険のほか、確定拠出年金制度も当てはまります。

確定拠出年金制度には企業型と個人型があり、特に個人型は「iDeCo」とも呼ばれます。

前者は企業拠出によるもので、後者は個人拠出により運用を行うものです。

以上が年金制度の全体像です。

なお、いわゆる「個人年金」とは個人年金保険を指す場合がほとんどですが、民間企業の運営する個人向け私的年金の総称として使われることもあり、その場合は個人年金保険に限らずiDeCoも含まれます。

各年金制度・商品の加入資格について

個人年金保険とiDeCoの違いや特徴はこの後に詳しく説明しますが、その前にこれまで紹介した各年金制度・商品の加入資格者を表で整理しておきます。

なお、一部の個人年金保険を除いて、年金制度によって、加入できる年齢が異なります。

| 国民年金 | 厚生年金/共済年金 | 国民年金基金 | 確定拠出年金(企業型) | iDeCo | 個人年金保険 | |

| 第1号被保険者 | ○ | × | ○ | × | ○ | ○ |

| 第2号被保険者 | ○ | ○ | × | ○ | ○(※) | ○ |

| 第3号被保険者 | ○ | × | × | × | ○ | ○ |

参考: 日本年金機構「公的年金の種類と加入する制度」をもとに執筆者作成

私的年金の必要性が高まっている理由

『人生100年時代』といわれて久しくなりましたが、100歳まで生きるとは、老後が長くなるということです。

長い老後を見据えて気になるのは、老後の資金ですよね。

『老後資金として2000万円必要』という発言が以前話題に上がりましたが、元々、年金だけで生活していけると考えている方は少ないのではないでしょうか?

自営業者であれば国民年金のみ、会社員であれば厚生年金と国民年金が、公的年金として支給されます。

公的年金の受給額で、老後の生活をまかなえるのかというと、難しいのが現状です。

公的年金での不足を補い、老後の生活をより豊かにするため、私的年金に注目が集まっています。

公的年金の受給額

老後にかかる費用について知る前に、公的年金の受給額を知る必要があるでしょう。

2023年度と2024年度の受給年金額の例は以下のとおりです。

| 2023年度(月額) | 2024年度(月額) | |

| 国民年金(老齢基礎年金1人分) | 66,250円 | 68,000円 |

| 厚生年金(夫婦2人分の老齢基礎年金+厚生年金) | 224,482円 | 230,483円 |

老後の生活費はこれだけで問題ないのでしょうか。

老後にかかる費用と照らし合わせて考えてみましょう。

将来必要な費用

夫婦2人の老後の生活に必要とされる最低限の金額は、平均23.2万円です。

国民年金では大幅に足りず、厚生年金でも足りるか足りないかギリギリのラインであるとわかります。

必要な資金は世帯によっても差があり、この金額はあくまでも目安です。

そして、この最低限必要な費用に加えて、ゆとりある老後のために必要とされる金額は、平均14.8万円とされています。

合わせると月に37.9万円の費用が必要となり、公的年金として支払われる金額では大幅に不足する現状が見えてきます。

将来の金銭的リスク

体力の衰えや病気の可能性が高まる老後は、現役世代と比べ医療費や介護費用といった負担が増える傾向にあります。

そのため、老後に直面する金銭リスクとして、以下のようなものが挙げられます。

介護に関するリスク

長寿に関するリスク

突発的な出来事に関するリスク

介護に関するリスクには、病気で介護が必要になるリスクと、介護に費用がかかるリスクの2つがあるでしょう。

いつまで健康でいられるかは、その時にならないとわかりません。

日本は長寿大国と呼ばれている通り、平均寿命は右肩上がりで、長生きする可能性は十分にあります。

予想以上に長生きすることで、貯金が底をついてしまうかもしれません。

予想していない突発的な出来事により、思ってもいないお金が必要になる場合も考えられるでしょう。

自然災害や家の修理、家族による予定外の出費などにより、予定より早く貯金がなくなる可能性もあります。

例えば東日本大震災で全壊被害にあった住宅の新築費用の平均約2,500万円に対し、公的支援として得られるお金は約400万円程度と、自己負担額が大きく上回っているのが実態です。

金銭的リスクを避けるためには、私的年金などで老後に多く資金を残す必要があるでしょう。

個人年金保険とは?

年金制度の大枠を把握したところで、ここからは個人年金保険を具体的に説明します。

個人年金保険は、契約時に決めた年齢まで保険料を積み立てた後に年金を受け取れる貯蓄型の保険です。

そのメリット・デメリットや種類を紹介していきます。

個人年金保険のメリット

1. 所得控除を受けられる

生命保険や介護医療保険と同様に、個人年金保険料を支払うと一定額の所得控除を受けられます。

つまり個人口座などに貯金する場合と異なり、個人年金保険に加入で節税につながるのです。

ただし、個人年金保険料控除を受けるにはいくつか条件があり、保険会社によっては「個人年金保険料税制適格特約」などの特約を付帯する必要があります。

加入前に契約内容をよく確認しておきましょう。

具体的な控除額は下記のとおりです。

2012年1月1日以前と以後の契約で控除額が異なるものの、ここでは新契約に基づく控除額のみ記載しています。

旧契約の控除額については国税庁HPをご確認ください。

| 年間の支払保険料 | 控除額 |

| 20,000円以下 | 支払保険料等の金額 |

| 20,001〜40,000円 | 支払保険料等×1/2+10,000円 |

| 40,001〜80,000円 | 支払保険料等×1/4+20,000円 |

| 80,001円以上 | 一律40,000円 |

2. 加入しやすい

年齢や職業による加入制限が緩く、多くの方が加入しやすい点が、厚生年金や国民年金基金と大きく異なります。

また、多くの民間企業が様々な商品を開発しているので、自身のニーズに合うものが見つかりやすいと言えます。

3. 貯蓄しやすい

個人年金保険は自動積み立てのため、確実にお金を貯めることができます。

また、銀行口座に貯蓄しようとしても、お金を引き出しやすいことからなかなか貯まらない人もいるでしょう。

個人年金保険は、保険料の支払いが完了していない時期に解約してしまうと元本割れするリスクがあるため、お金を引き出すハードルが高い点も特徴です。

個人年金保険のデメリット

1. 販売企業の存続リスク

民間企業が販売している保険商品である個人年金保険は、公的年金とは異なり、販売元の企業が倒産してしまうと受給額が大きく減少する可能性があります。

したがって、契約した保険会社の破産あるいは経営悪化リスクを慎重に見極めなくてはなりません。

2. インフレに対応できない

多くの個人年金保険は契約時に受取金額を定めます。

そのため、急激にインフレが進んでも支給額が変動せず、受け取り時に損をしてしまうかもしれません。

将来の物価の状況により積み立て時に比べて受け取り時の円の価値が目減りしてしまう可能性もあるので、注意が必要です。

個人年金保険の種類

保険会社は様々な種類の個人年金保険を扱っています。

代表的なものとして「終身年金」「確定年金」「変額年金」「外貨建て年金」がありますが、それぞれ受け取り期間や積み立て方法に特徴があるため、契約前に正しく理解しておく必要があります。

以下で具体的に説明していきます。

終身年金

その名の通り、被保険者が亡くなるまで年金を受け取ることができるものです。

生きている間は無期限に定額を受け取れる一方、支払保険料は高額になります。

また、早い段階で死亡した場合は元本割れになる可能性も存在します。

元本割れリスクへの対策として、終身年金に保証期間をつける方法があります。

保証期間中は被保険者の生死にかかわらず年金が給付されるため、亡くなった後でも保証期間内であれば遺族は年金を受取れます。

保証期間は5年・10年・15年の中から選ぶことが多いようです。

確定年金

確定年金は、被保険者の生死にかかわらず、契約時に確定した一定期間において年金を受け取れる保険です。

したがって、期間内であれば被保険者の死亡後も遺族に年金が給付されます。

定額を一定期間受取ることができるので安定感があり、元本割れも起こりません。

また、終身年金より保険料が安い点も魅力です。一方、終身年金のように生涯給付ではないため、長生きした場合は途中で年金受給が終了してしまう可能性もあります。

変額年金

上記2種類の個人年金保険は「定額年金」に分類されます。

定額年金は、支払い保険料を保険会社が運用しており、運用結果にかかわらず契約時に将来の給付金額を確定しています。

これに対して、変額年金は将来の給付金額を確定しておらず、保険料の運用実績によって受け取れる年金が増減します。

契約者自身が運用商品を選択できる反面、その運用リスクも全て契約者が負うことになります。

定額年金では対応できない将来のインフレリスクに備えた保険です。

外貨建て年金

外貨を活用して運営する個人年金保険です。

積立金の運用や給付は、米ドルや豪ドルなどいずれかの契約通貨で行います。

為替が関係するため変額年金よりもハイリスク・ハイリターンになると言えるでしょう。

また、利率の高さも特徴の一つです。

例えば、豪ドルでは利率が1~2%になるケースも見られます。

しかし一方で、海外の経済状態や為替相場をチェックしながら運用しなければならず、個人への負担も大きくなります。

給付額を外貨のまま受取れば為替リスクを低減でき、老後に海外でのロングステイなどを計画している方にはおすすめの保険です。

個人型確定拠出年金(iDeCo)とは?

次に個人型確定拠出年金(iDeCo)について、個人年金保険との比較も含めて紹介します。

概要

iDeCoは加入者自らが掛金を拠出し、自身の選んだ投資信託や定期預金などの金融商品で運用する年金です。

給付額は掛金とその運用益の合計額をもとに決められ、原則60歳以降になれば年金(分割受取)か一時金(一括受取)の形で受け取ることができます。

加入対象者

これまでは自営業者や一部の会社員に限られていましたが、2017年1月からは公的年金制度に加入している原則20歳以上60歳未満の全ての方が任意で加入できるようになりました。

ただし、企業型確定拠出年金にすでに加入している人は、勤務先の企業がiDeCoへの加入を認めている場合のみ加入可能です。

運用商品

運用商品には元本確保型と元本変動型があります。

元本確保型の例として定期預金や保険商品が挙げられ、一方の元本変動型には投資信託が該当します。

元本確保型には年金受取り時に元本を保証してくれるメリットがありますが、金利が非常に低いため資産を増やすには不向きです。

逆に、投資信託のような元本変動型は元本割れのリスクがあるものの、うまく運用して資産が増えればインフレにも対応できます。

掛金(積み立て)

月額5,000円から1,000円単位で積み立てることができます。

上限金額は職種や条件によって異なるので以下の表を参照してください。

掛金拠出は手続きすればいつでも休止・再開できますが、金額の変更は年1回しかできません。

また、途中解約も原則認められていません。

ただし、掛金を追加で拠出せずに残高の運用のみを行うことが可能です。

| 職種 | 上限金額 |

| 公務員 | 月12,000円 |

| 会社員(企業年金あり) | 月12,000円または20,000円(※1) |

| 会社員(企業年金なし) | 月23,000円(※2) |

| 専業主婦(夫) | 月23,000円 |

| 自営業 | 月68,000円 |

※1 企業年金の種類により異なる

※2 国民年金基金や他の付加保険料と合わせて68,000円が限度額

受給方法

受給開始年齢(原則60歳以降)に達した状態で給付請求を行うと、「老齢給付金」として掛金と運用収益の合計額を受け取ることができます。

基礎年金などと同様に毎月一定額を分割で受け取るか、一時金として一括で受け取るか、あるいは両方を組み合わせて受け取る方法があります。

また、この給付金額は一定額以内であれば税制優遇を受けられます。

受給開始年齢は、企業型を含む確定拠出年金への加入期間(通算加入者等期間)によって決まっています。

| 通算加入者等期間 | 受給開始年齢 |

| 10年以上 | 満60歳 |

| 8年以上10年未満 | 満61歳 |

| 6年以上8年未満 | 満62歳 |

| 4年以上6年未満 | 満63歳 |

| 1ヶ月以上2年未満 | 満65歳 |

なお、老齢給付金の他にも障害給付金・死亡一時金・脱退一時金の形で給付を受けることができます。

個人年金保険との違い

個人年金保険とiDeCoは、資産運用の面や税制面で大きな違いがあります。

まず運用面では、個人年金保険が保険会社の提供する貯蓄型の年金であるのに対して、iDeCoは金融機関が提供する投資型の年金と言えるでしょう。

個人年金保険のなかでも変額年金は自分で保険料を運用しますが、死亡時給付金に最低保証額が設定されているなど、保険機能の有無がiDeCoと異なります。

一方、税制ではiDeCoのほうにメリットがあります。

個人年金保険の場合は、条件を満たせば一定額の所得控除を受けることができますが、iDeCoは掛金全額が所得控除の対象になります。

また、受け取り時に税制優遇が適用されるのはiDeCoだけです。

商品選びのポイント

最後に、個人年金保険とiDeCoのそれぞれの商品や企業選びのポイントを紹介します。

個人年金保険の選び方

個人年金保険は「(保証期間付き)終身年金」「確定年金」「変額年金」「外貨建て年金」の4種類から選ぶのが基本です。

これらの商品種別のほか、返戻率やサポート体制などをチェックします。

商品

まずは定額か変額かを選びます。

定額年金の場合は終身年金と確定年金について、元本割れリスク、長生きリスク、支払い保険料の面から比較します。

定額年金を選ばない場合は変額年金で保険料を運用します。

海外での老後生活を視野に入れているなら外貨建て年金を選ぶ手もありますが、そうでないならば為替リスクも考慮した上で検討しましょう。

返戻率

どのタイプの個人年金保険に加入するか決めたら、次は返戻率をもとに契約したい保険会社やプランを選びます。

返戻率とは、受け取れる年金総額に対する支払い保険料総額の割合です。

すなわち、返戻率が高いほど元本に対するリターンが大きいことを意味します。

サポートサービス

年金に関する相談会の有無やサポートセンターの営業時間、サポート内容の充実度など、加入前だけでなく加入後のサポート体制も確認しておきましょう。

個人型確定拠出年金(iDeCo)の選び方

iDeCoは運用商品だけでなく、専用口座を作る(iDeCoを始める)金融機関の選び方がより重要になります。

商品

まずは元本確保型か元本変動型か、あるいはその両方を運用するか決めます。

リスク分散のために複数商品を運用する人が多いようです。

運用商品の配分割合は加入者が自由に決定できるため、それぞれのメリット・デメリットを見極めて商品を選択しましょう。

また、信託報酬(投資信託を運用する際の手数料)は長年運用すると大きなコストになるため、信託報酬の低い商品がおすすめです。

サポートサービス

個人年金保険よりも運用状況に気を遣わなくてはならないiDeCoにとって、金融機関のサポート充実度は選ぶ際の大きな決め手になります。

例えば、WEBでのポートフォリオの見やすさや操作性、コールセンターや窓口の営業時間などは必ずチェックしておきましょう。

費用

掛金は自分で設定しますが、信託報酬や口座管理料は金融機関によってさまざまです。

運用コストをできる限り抑えられるよう、複数の金融機関を比較してください。

また、加入時や受取時、あるいは他社へ残高を移す際のコストも確認しましょう。

まとめ

公的年金とは異なり、個人年金保険や確定拠出年金は任意で加入するものです。

個人年金は皆さま自身が管理していかなければなりません。

できるだけ多くの知識を身につけ、より良い老後の生活に備えましょう。

一概に保険といっても、『どの保険を選べばいいかわからない』などの疑問をお持ちではないでしょうか?

保険でお困りの方はネット上での無料お見積りをご利用ください!

- 参考 :

承認番号:24-220(2027/5/27)

SNSシェアしよう!